Инвестменеджеры видят за предвыборным шумом серьезные риски (1)

(Bloomberg) -- Инвесторы хеджируются от надвигающейся угрозы выборов в Европе, возможно, игнорируя другие риски, которые грозят нарушить нынешнее спокойствие фондовых рынков, предупреждают OFI Asset Management, Union Bancaire Privee, NN Investment Partners и другие компании.

Они дают свою версию самых больших угроз:

1. Обвал облигаций

По прогнозам Жан-Мари Меркадаля, директора по инвестициям парижской OFI Asset Management, который участвует в управлении активами на 68 миллиардов евро ($73 миллиарда), выборы в Нидерландах и Франции будут непримечательными. Он ждет опасность в основном со стороны облигаций.

"В данный момент потенциал роста бондов очень ограничен, а потенциал снижения велик, и можно понести большие убытки", - говорит Меркадаль, который в текущей ситуации предпочитает акции облигациям.

Доходности гособлигаций, опускавшиеся в июле до исторических минимумов, начали расти на фоне улучшения макроэкономических показателей и возвращения инфляции. Рост доходностей неблагоприятен для держателей облигаций и оборачивается повышением стоимости финансирования для компаний.

2. Доллар США

Падение облигаций, возможно, только начинается, также угрозу представляет укрепление доллара, говорит Майкл Лок из Union Bancaire Privee, который считает возобновление роста в США, Европе и развивающихся странах долгосрочным сигналом того, что мировой экономический кризис последних 10 лет наконец позади.

"Теперь риск в том, что внезапный скачок доходности облигаций или укрепление доллара могут оказаться весьма разрушительными для рынков", - говорит Лок, директор по инвестициям и со-руководитель подразделения по управлению активами в женевской UBP, инвестпортфель которой составляет 120 миллиардов швейцарских франков ($121 миллиард).

Неожиданное укрепление доллара может ущемить интересы американских экспортеров и подорвать возобновление роста прибыли компаний, буксовавшей в прошлом году. Оно также отрицательно скажется на развивающихся рынках, потому что инвесторы будут отдавать предпочтение активам США, чтобы избежать последствий ослабления локальных валют. Пострадать также могут сырьевые товары, номинированные в долларах, и добывающие компании.

3. Трамп

Стратег NN Investment Partners Патрик Мунен считает, что угроза может исходить из Вашингтона.

"У рынков большие надежды на политику Трампа, и есть угроза разочарования в реализации этих мер, которые могут оказаться не такими решительными, как ожидается, или застрять в Конгрессе", - сказал стратег. Его компания управляет активами на 199 миллиардов евро ($213 миллиардов) и занимает позицию "выше рынка" по европейским акциям.

4. Китай

Deutsche Bank AG говорит, что самую большую угрозу для рыночной стабильности может представлять Китай. В предстоящие месяцы динамика экономических показателей страны, скорее всего, ухудшится, написали в обзоре на этой неделе Томас Пирс и другие стратеги. Банк дает рекомендацию "ниже рынка" по европейским добывающим компаниям и производителям промышленного оборудования, которые наиболее тесно связаны с рынком КНР.

5. ФРС

Сейлз-трейдер Louis Capital Markets в Лондоне Энтони Беничу называет основной угрозой 2017 года для рынков более "ястребиную", чем ожидается, позицию Федеральной резервной системы. По оценке инвесторов, вероятность повышения стоимости заимствований на заседании в марте составляет 28 процентов, а к июню возрастает до 69 процентов. Ускорение инфляции может заставить ФРС повышать ставки быстрее, что может оказать сдерживающее воздействие на экономический рост и подорвать спрос инвесторов на рисковые активы.

"Я всегда скептично отношусь к бинарным рискам, которые очень хорошо обозначены", - сказал Беничу, имея в виду рынки деривативов, которые свидетельствуют о том, что трейдеры хеджируются от волатильности на фондовых рынках в преддверии выборов в Нидерландах и Франции.

Сокращенный перевод статьи, опубликованной 9 февраля:

Election Jitters Are Masking Major Risks, Money Managers Say

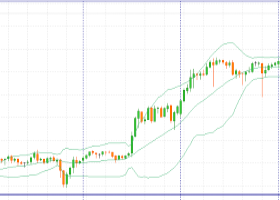

(Добавлены графики, обновлены ожидания рынка по ставкам в предпоследнем абзаце.)

Контактные данные редакторов, ответственных за перевод: Полина Воробьева pvorobieva1@bloomberg.net, Екатерина Андрианова eandrianova@bloomberg.net, Анастасия Устинова austinova@bloomberg.net, Контактные данные автора статьи на английском языке: Блез Робинсон в Париже brobinson58@bloomberg.net, Контактные данные редактора статьи на английском языке: Селеста Перри cperri@bloomberg.net.