КАК ОТРЕАГИРУЕТ РЫНОК НА ДАННЫЕ ПО ТРУДУ США СЕГОДНЯ!!! ОБЗОР РЫНКА ФОРЕКС НА 03.02.2017г.

I. Фокус рынка:

В центре внимания участников рынков находятся данные по рынку труда США, выходящие сегодня в 13:30 GMT. В преддверии публикации данных по занятости сложилась следующая картина:

- средний прогноз по отчету payrolls – 175 тыс. против декабрьского значения 156 тыс. (значение показателя за декабрь будет еще дважды пересматриваться (сегодня и в следующем месяце));

- среднее значение показателя за последние 12 месяцев 180 тыс., за последние шесть месяцев 189 тыс., за последние три месяца 165 тыс.;- ожидается сохранение уровня безработицы на отметке 4,7%;

- данные от ADP ожидания не оправдали, указав на рост занятости в частном секторе американской экономики по итогам января на 246 тыс. против среднего прогноза 165 тыс. и пересмотренного значения за декабрь на уровне 151 тыс. (было пересмотрено с 153 тыс.);

- компоненты занятости в индексах ISM: производственный 56,1 в январе против 52,8 в декабре, сервисный индекс будет опубликован только сегодня после данных по занятости;

- последний отчет JOLTs указал на рост количества открытых вакансий в ноябре до уровня 5,522 млн. против 5,451 млн. месяцем ранее (к сожалению, данные по отчету JOLTs на момент публикации данных отчета payrolls имеются только двухмесячной давности, поэтому они больше подходят для подтверждения статистики по рынку труда за предыдущие несколько месяцев, чем прогнозирования за последний отчетный месяц);

- среднее значение количества обращений за пособиями по безработице за четыре недели на текущий момент равняется 248 тыс.; за месяц показатель сократился почти на более чем 20 тыс. и находится на данный момент в области минимальных значений с 1973 года;

- в Conference Board отметили, что в последнем отчетном месяце доля респондентов, заявивших, что вакансий на рынке достаточно увеличилась с 26,0% до 27,4%, при этом доля заявивших о трудностях с поиском работы сократилась с 22,7% до 21,5%.

Судя по имеющимся на текущий момент данным, средние прогнозы по отчету payrolls кажутся несколько заниженными и есть высокие шансы увидеть достаточно сильные данные. В пользу этого говорят значительный рост занятости по данным от ADP, падение обращений за пособиями по безработице, улучшение мнений респондентов относительно занятости в отчете от Conference Board, а также данные от ISM. Но не стоит забывать, что оценки отчета payrolls, основанные на анализе других отчетов по занятости, очень часто не подтверждаются, поскольку значения разных показателей по занятости слабо коррелируют между собой на временном промежутке один месяц, при этом тенденции на более длительных промежутках у них совпадают.

II. О чем говорят на рынке:

"Страны еврозоны не смогли использовать окружающую среду низких процентных ставок, созданную экспансионистской политики Европейского центрального банка, чтобы провести реформирование своих экономик и консолидировать свои бюджеты", - заявил заместитель министра финансов Германии Михаэль Мейстер. "Политики европейских стран должны сосредоточиться на решении фундаментальных проблем, а именно конкурентоспособности национальной экономики и консолидации государственных бюджетов", - сказал Мейстер на бизнес-конференции в Берлине. "Если мы добьемся этого, потребность в низких процентных ставках исчезнет, а у центральный банк появится возможность пересмотреть свои текущие настройки денежно-кредитной политики", - добавил он.

Главный экономист ЕЦБ Питер Прэт предупредил, что экономика еврозоны по-прежнему полагается на поддержку масштабной программы покупки облигаций Скачок инфляции побудил некоторых критиков политики ЕЦБ в Германии выступить с призывами к ЦБ, чтобы он приступил к сворачиванию мер стимулирования. Однако, Прэт указал, что такие обсуждения преждевременны, заявив, что ЕЦБ не будет обращать внимания на "временные колебания инфляции". "Текущая ситуация не соответствует устойчивой коррекции траектории" инфляции, - сказал Прэт. - Необходима дальнейшая поддержка со стороны денежно-кредитной политик". Прэт утверждает, что недавний скачок инфляции отражает временные факторы, особенно более высокие цены на энергоносители и продукты питания. Такие "взлеты и падения" месячных показателей не имеют значения, если они носят временный характер", сказал он. Прэт утверждает, что политические меры ЕЦБ оказались эффективны в повышении инфляции. Однако он сказал, что этот процесс "требует времени, и для этого необходима решительность и терпение".

Результаты исследований, опубликованные Bloomberg, показали: индекс потребительского доверия США повысился по итогам прошлой недели, достигнув второго самого высокого уровня с апреля 2015 года, чему способствовало значительное улучшение оптимизма в отношении экономики. Согласно данным, за неделю, завершившуюся 29 января, индекс потребительского комфорта увеличился до 46,6 пункта по сравнению с 45,2 пункта неделей ранее (по 22 января). Что касается компонентов индекса, повышение зафиксировали два из трех показателей. Датчик личных финансов снизился до 55,1 пункта с 55,3 пункта, достигнув более чем трехмесячного минимума. Датчика покупательского климата, который показывает, хорошее ли сейчас время, чтобы приобретать товары и услуги, вырос до 42,4 пункта с 39,8 пункта. Последнее значение является самым высоким с апреля 2015 года. Тем временем, индекс, оценивающий мнение в отношении экономики в целом, вырос с 40,5 пункта до 42,3 пункта, достигнув максимума с января 2015 года.

США продолжат наращивать экспорт сырой нефти на фоне увеличения внутренней добычи и роста цен, прогнозируют аналитики, опрошенные агентством Bloomberg. В 2017 году поставки американской нефти за рубеж могут составить 800 тыс. баррелей в день, что станет историческим рекордом для нефтяной промышленности Штатов. Предыдущий рекорд был установлен в ноябре 2016 года, когда экспорт нефти из США составил 20 млн баррелей или 660 тыс. баррелей в день. Как полагают аналитики, в 2017 году США будут экспортировать больше нефти, чем добывают суммарно четыре страны ОПЕК — Ливия, Катар, Эквадор и Габон. Этот объем может оказаться еще более значительным, если новоизбранный президент США Дональд Трамп выполнит свое обещание снять все ограничения на бурение для максимизации добычи в штатах.

Саудовская Аравия, являющаяся крупнейшим мировым экспортером черного золота, в марте поднимет цены на все виды нефти, которые экспортируются в Азию, Европу и США, сообщила госкомпания Saudi Aramco. Наиболее значительно подорожает марка Arab Extra Light для покупателей из Северо-западной Европы (СЗЕ) - на $1,35 за баррель. В результате в следующем месяце стоимость этой нефти будет на $1,55 барреля ниже цены Brent. Остальные сорта саудовской нефти с поставками в СЗЕ поднимутся в цене на $1,15-1,25 за баррель, в страны Средиземноморья - на $1 за баррель, за исключением Arab Extra Light, которая подорожает на $1,25 за баррель. Для азиатских покупателей стоимость саудовской нефти в следующем месяце поднимется на $0,2-1 за баррель и для американских - на $0,15-0,3 за баррель.

Протоколы заседания Банка Японии, состоявшегося 19-20 декабря, свидетельствовали, что некоторые члены руководства Банка Японии сказали, что рост акций на фондовых рынках после избрания Трампа президентом США был вызван спекуляцией. Один из девяти членов сказал, что улучшение настроений было обусловлено ожиданиями экономических мер от администрации Трампа. Некоторые члены выразили мнение, что изменения на рынке “также были отчасти вызваны спекуляцией”. В протоколах не упоминаются имена членов руководства, сделавшие отдельные заявления. В ходе заседания члены руководства выразили опасения касаемо развивающихся экономик, чьи валюты снижались против доллара США. Развитие событий на рынке “может оказать давление на восстановление развивающихся экономик, которые имеют большой долг, выраженный в долларах США”, - говорится в протоколах.

Народный банк Китая в пятницу повысил процентную ставку по недельным операциям обратного РЕПО на открытом рынке на 10 базисных пунктов - до 2,35% с 2,25%. Изменение вступило в силу с 3 февраля. ЦБ КНР также увеличил ставки на краткосрочные кредиты. В частности, Народный банк поднял ставку "овернайт" для таких кредитов до 3,1% с 2,75%, семидневную ставку - до 3,35% с 3,25% и месячную ставку - до 3,7% с 3,6%. "Кажется, что эти действия являются намерением (ЦБ КНР контролировать "пузырь" на рынке недвижимости. Они также могут быть направлены на приостановку ослабления юаня", - указал эксперт Daiwa Institute of Research Наото Сайто.

Индекс деловой активности в промышленном секторе экономики Китая в январе несколько снизился , отражая слабый внутренний спрос, свидетельствуют данные независимого исследования делового издания Caixin. В январе PMI в сфере промышленности страны, по версии Caixin, составил 51 пункт, что оказалось ниже показателя декабря прошлого года – 51,9 пункта, который стал максимальным с января 2013 года. Данные Caixin основаны на опросе более чем 500 заводов по всей стране и внимательно отслеживаются инвесторами, так как этот показатель является одним из первых индикаторов состояния китайской экономики. Значение выше 50 пунктов говорит о росте активности. "Экономика Китая продемонстрировала стабильный рост в январе. Однако субиндексы говорят о том, что нынешней темп, возможно, будет сложно сохранить в будущем. Мы должны оставаться внимательными к факторам давления на экономику страны в этом году", — отмечает директор по макроэкономическому анализу CEBM Group Чжун Чжэншэн.

III. Ситуация на рынках

Валютный рынок

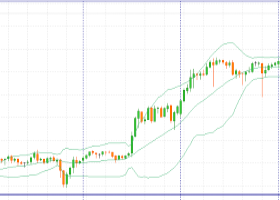

Пара EUR/USD торгуется вблизи

уровня открытия сессии, что связано с ожиданиями новых катализаторов и

коррекцией позиций в преддверии выхода ключевых данных по рынку труда США.

Напомним, позднее сегодня состоится публикация отчета по занятости в

несельскохозяйственных отраслях. Аналитики прогнозируют, что в январе темпы

роста занятости ускорились до 175 тыс. по сравнению с 156 тыс. в декабре.

Вместе с тем, уровень безработицы, согласно оценкам, остался без изменений - на

отметке 4,7%. Средняя почасовая оплата труда, как ожидается, выросла на 0,3%

после увеличения на 0,4% в декабре. Эксперты отмечают, что сильные данные

увеличат аргументы в пользу повышения ставок ФРС более быстрыми темпами в этом

году. Ожидания в отношении повышения ставок обычно помогают доллару, так как

это делает американскую валюту более привлекательной для инвесторов,

стремящихся к доходности. Вместе с тем, некоторые инвесторы обеспокоены, что

Белый дом последнее время сосредоточился на вопросах внешней торговли и

дипломатии, а не на обещанных сокращениях налогов и увеличении расходов на

инфраструктуру. Многие также уверены, что президент Дональд Трамп и его

советники предпочли бы более слабый доллар. Эти опасения усилились после

комментариев президента и других представителей власти в отношении сильного

доллара в последние недели. Сильное сопротивление - $1.0872 (максимум 8

декабря). Важная поддержка - $1.0620 (минимум 30 января).

Фондовый рынок

|

Индекс |

Значение |

Изменение |

|

DJIA |

19884.91 |

-0.03% |

|

S&P 500 |

2280.85 |

+0.06% |

|

NASDAQ |

5636.20 |

-0.11% |

|

Nikkei |

18918.20 |

+0.02% |

|

Hang Seng |

23092.48 |

-0.40% |

|

CSI 300 |

3367.42 |

-0.61% |

|

S&P/ASX |

5621.58 |

-0.42% |

Основные фондовые рынки США завершили вчерашние торги разнонаправленно, причиной чему были опасения инвесторов, связанных с последними комментариями президента США по международным вопросам. В четверг Трамп вновь выразил озабоченность по поводу сделки о Североамериканской зоне свободной торговли (NAFTA) и заявил, что готов ускорить переговоры по изменению соглашения. Существующее соглашение Трамп назвал "катастрофой" для США и рабочих мест в стране. Также Трамп заявил, что Вашингтон не исключает вариантов военного решения в ответ на испытание Ираном баллистической ракеты 29 января. Позже СМИ сообщили, что администрация США готовит новые санкции против Ирана, которые могут ввести уже на этой неделе отчасти в качестве ответа на испытание. Определенное влияниеа на динамику торгов также оказали данные по рынку труда США. Министерство труда сообщило, что число американцев, подавших заявки на пособие по безработице, упало более, чем ожидалось, на прошлой неделе, указывая на ужесточение условий на рынке труда, который должен поддержать экономику в этом году. Первичные обращения на государственные пособия по безработице снизились на 14 000 и с учетом сезонных колебаний составили 246 000 за неделю, завершившуюся 28 января. Данные за предыдущую неделю были пересмотрены, и показали на 1000 больше полученных заявок, чем сообщалось ранее. Экономисты прогнозировали, что первичные обращения за пособием по безработице составят 250 000 за последнюю неделю. Аналитик Департамент труда заявил, что не было никаких специальных факторов, влияющих на данные на прошлой неделе. Четырехнедельная скользящая средняя обращений, которая сглаживает еженедельную волатильность, выросла на 2250 до 248 000 на прошлой неделе. Тем временем, число повторных заявок на пособия по безработице упало на 39 000 до 2,06 млн за неделю, завершившуюся 21 января.

Азиатские фондовые индексы торгуются в преимущественно в “красной зоне” на фоне новостей о том, что Народный банк Китая увеличил уровень процентных ставок по краткосрочным займам. Котировки на токийской фондовой бирже росли после двухдневного снижения, так как инвесторы скупают подешевевшие акции. Рынок также внимательно следит за выпуском данных о прибыли предприятий, которые до сих пор в целом позитивные. Многие компании подняли годовые прогнозы прибыли из-за ослабления национальной валюты. Напомним, сильная иена приносит выгоду японским компаниям, ориентированным на экспорт, поскольку повышает размер их доходов от экспорта в японской валюте. Небольшое влияние также оказали протоколы заседания Банка Японии. Они свидетельствовали, что некоторые члены руководства сказали, что рост акций на фондовых рынках после избрания Трампа был вызван спекуляцией. Один из девяти членов сказал, что улучшение настроений было обусловлено ожиданиями экономических мер от администрации Трампа. Некоторые члены выразили мнение, что изменения на рынке “также были отчасти вызваны спекуляцией”.

Начало торгов на основных фондовых площадках Европы ожидается негативным.

Рынок инструментов фиксированной доходности

На текущий момент доходность 10-и летних облигаций США находится на уровне 2,49% (+1 б.п.).

Доходность 10-и летних немецких бондов в данный момент находится на уровне 0,44% (+1 б.п.).

Доходность 10-и летних гособлигаций Великобритании удерживается в области 1,39% (+1 б.п.).

Товарные рынки

Фьючерсы на нефть сорта WTI демонстрируют позитивную динамику. На текущий момент мартовские фьючерсы котируются по $53.88 за баррель (+0.64%). Цены на нефть умеренно выросли, поскольку инвесторы опасаются, что США могут ввести новые санкции против Ирана, свидетельствуют данные торгов. В четверг агентство Reuters сообщило со ссылкой на источники, что администрация президента США готовит новые санкции против Ирана. Они могут вступить в силу уже в пятницу. Предполагается ввести санкции против восьми организаций по обвинениям в поддержке терроризма и против, примерно, 17 в соответствии с более ранним указом президента США о распространении оружия массового уничтожения. Кроме того, постепенно инвесторы готовятся к публикации данных нефтесервисной компании Baker Hughes по числу буровых установок в США, которые выйдут позднее сегодня Напомним, по итогам завершившейся 27 января рабочей недели число буровых установок в США выросло на 18 штук, до 712 единиц. В годовом выражении показатель вырос на 93 штуки. Количество нефтяных буровых установок увеличилось на 15 единиц, до 566 штук. Число газодобывающих установок выросло на три единицы, или на 2,11%, и составило 145 штук. Эксперты предупреждают, что последние показатели усиливают ожидания возможного увеличения объемов производства со стороны США.