КАК ПОВЛИЯЮТ РЕШЕНИЯ БАНКА ЯПОНИИ НА ДАЛЬНЕЙШУЮ ДИНАМИКУ ИЗМЕНЕНИЯ ЦЕНЫ НА РЫНКЕ ФОРЕКС!!!

I. Фокус рынка:

Утром волатильность на рынке существенно выросла после оглашения итогов заседания Банка Японии. По итогам прошедшей встречи японский центробанк ожидаемо не стал понижать ставку, оставив ее на уровне -0,1%, что оказало поддержку иене. Однако, укрепление японской валюты резко сменилось снижением после того, как решение Банка Японии было озвучено полностью. Так, было принято решение отказаться от целевого уровня денежной базы. Вместо этого в регуляторе заявили, что будут продолжать увеличивать денежную базу, пока инфляция не стабилизируется выше 2%. Подобные действия, согласно оценка центробанка, позволят менее чем за год увеличить денежную базу в Японии до 100% номинального ВВП. Также было отмечено, что в случае необходимости возможно увеличение темпов роста денежной массы. Среди вариантов возможных дополнительных действий - снижение ставки по депозитам. Из новшеств – введение целевого уровня для 10-летних процентных ставок, которые, как ожидается, будут удерживаться около нулевого уровня.

В фокусе рынков - заседание Комитета по открытому рынку (Federal Open Market Committee, FOMC) ФРС. Итоги текущей встречи будут озвучены сегодня в 18:00 GMT. Сентябрьское заседание является расширенным, поэтому оно будет сопровождаться публикацией обновленных экономических прогнозов и пресс-конференцией Джанет Йеллен. Несмотря на лучшие, чем ожидалось данные по инфляции, вышедшие в пятницу и спровоцировавшие существенное укрепление американской валюты, шансы ужесточения денежно-кредитной политики ФРС в сентябре по-прежнему остаются незначительными. Наиболее вероятным является сохранение ставок на неизменном уровне. В то же время стоит отметить, что сопроводительное заявление регулятора может оказаться достаточно «ястребиным», что повысит шансы ужесточения на следующем расширенном заседании, намеченном на декабрь. Также могут быть несколько улучшены экономические прогнозы, чему способствует ослабление опасений, связанных с Брекситом. На текущий момент динамика фьючерсов на федеральные фонды указывает на 15% вероятность повышения ставок на этой неделе и 48,1% вероятность повышения ставки в декабре.

Кроме ФРС, сегодня будут озвучены итоги заседания РБНЗ, от которого, как и от федрезерва, не ожидается изменений в денежно-кредитной политике.

II. О чем говорят на рынке:

Федеральный резервный банк Атланты, Morgan Stanley и Goldman Sachs сократили свои прогнозы роста валового внутреннего продукта (ВВП) США в третьем квартале после того, как данные по американскому рынку жилья, выпущенные ранее во вторник, оказались ниже прогнозов. В частности, ФРБ Атланты снизил свою оценку роста ВВП США в третьем квартале до 2,9% по сравнению с предыдущим прогнозом в 3,0%, опубликованным 15 сентября. Morgan Stanley понизил собственный прогноз до 3,0% с предыдущих 3,1%, в то время как Goldman Sachs обновил прогноз роста до 2,8% по сравнению с предыдущими 2,9%.

Чистый приток средств в фонды акций и облигаций развивающихся рынков за месяц по середину сентября составил $5,5 млрд против $16,5 млрд в предыдущем аналогичном периоде, выявило исследование IIF. «Неопределенность в отношении политики "большой тройки" центробанков повлияла на замедление притока средств на развивающиеся рынки», — отмечается в исследовании. Из $5,5 млрд чистого притока $2,8 млрд пришлось на фонды облигаций, $2,7 млрд — акций. Наиболее активно в фонды развиваюшихся рынков вкладывали европейцы — чистый приток средств из Европы составил $4,2 млрд, в том числе в фонды акций – более $2,9 млрд. Чистый приток средств в фонды акций со стороны американских инвесторов составил $1,4 млрд.

В правительстве Франции заявили, что снижение налогов и увеличение расходов на оборону, безопасность и трудоустройство молодежи не будет способствовать росту дефицита бюджета. Министр финансов Франции Сапен заявил, что бюджет на 2017 год предусматривает достижение дефицита в размере 2,7% от ВВП страны, тогда как в текущем году дефицит, согласно прогнозам, составит 3,3% от ВВП, несмотря на увеличение расходов на 9 млрд евро. Дополнительные расходы будут финансироваться за счет уменьшения бюджета на соцобеспечение, за счет более низкой стоимости обслуживания долга, медленного роста расходов местных органов управления и преждевременной уплаты некоторых налогов крупнейшими компаниями. В целом доходы от налогов во Франции составят 44,5% от ВВП в 2017 году, так как правительство намерено предоставить налоговые каникулы для домохозяйств с низким уровнем доходов и малому бизнесу.

Управляющий Банка Канады Стивен Полоз заявил, что властям страны следует обращать больше внимания на такие аспекты политики как расходы на инфраструктуру и снятие ограничений на торговлю, так как "каждый незначительный аспект" роста имеет более весомое значение в условиях замедления экономики. Полоз отметил, что компании, по всей видимости, не скорректировали свои ожидания относительно прибыли по инвестициям на условия низких процентных ставок. Их упорство помешало восстановлению капиталовложений в Канаде, хотя данные указывают на то, что компании неэнергетического сектора используют весь потенциал производственных мощностей, отметил он. "Очевидно, что экономика продолжает сталкиваться с серьезными проблемами, и нам необходима стимулирующая политика для борьбы", - сказал Полоз, добавив, что прогнозы центрального банка будут пересмотрены в следующем месяце. "Потенциал роста экономики Канады, вероятно, будет равен 1,5%, что не вселяет надежд, - отметил он. – Необходимо более серьезно, чем в прошлом, относиться к каждой десятой процентного пункта роста ВВП" в условиях низких темпов роста экономики.

Министерства финансов Японии сообщило, что в августе экспорт сократился на 9,6% годовых, составив 5,316трлн иен. Экспорт сокращается 11-й месяц подряд, что стало самым длительным периодом снижения со времени мирового экономического кризиса. Экономисты ожидали падения на 7,2%. При этом объем экспорта в августе увеличился на 0,9% по сравнению с августом предыдущего года. Рост отмечен впервые за два месяца. По сравнению с предыдущим месяцем экспорт в августе остался без изменений после коррекции на сезонные факторы. Импорт упал на 17,3% по сравнению с августом предыдущего года, до 5,335 трлн иен. Дефицит внешней торговли в августе составил 18,7 млрд иен. Экономисты ожидали положительного сальдо 202,3 млрд иен.

Банк Японии оставил ставку по депозитам на уровне -0,1%. Правление банка также оставило без изменений целевой объем покупки государственных облигаций - на уровне 80 трлн иен в год. Вместе с тем, ЦБ ввел целевой уровень для 10-летних процентных ставок с целью усиления борьбы с дефляцией. Эта мера была принята после оценки руководством банка действующих мер, которые не привели к достижению целевого уровня инфляции в 2% за два года. ЦБ заявил, что начнет таргетировать 10-летние ставки, удерживая их около нуля, в рамках новой структуры денежно-кредитной политики, направленной на ускорение инфляции. Банк также заявил, что продолжит проводить программу количественного смягчения, пока инфляция не превысит 2%, усилив тем самым свое намерение продолжать агрессивную мягкую политику. Банк Японии заявил, что может еще больше понизить ставки в рамках дальнейшего смягчения политики. Среди прочих мер он назвал возможное увеличение денежной базы в будущем.

III. Ситуация на рынках

Валютный рынок

Пара EUR/USD значительно снизилась, обновив минимум сентября, что было вызвано усилением спроса на доллар США после оглашения итогов заседания ФРС. Вместе с тем, инвесторы корректируют свои позиции в преддверии вердикта ФРС. по денежно-кредитной политике. В последнее время мнения руководителей центрального банка по вопросу повышения ставки, похоже, разделились. Неоднозначные данные по США также омрачили перспективы повышения процентных ставок ФРС. В целом, финансовые рынки расценивают такой исход в ближайшее время как маловероятный. Если центральный банк не изменит ставки, инвесторы проанализируют его заявление и выступления его руководства на пресс-конференции в поисках признаков намерения ФРС повысить ставки позднее в этом году. Такой сценарий, видимо, будет контрастировать с ситуацией в других основных центральных банках, которые в ближайшие месяцы либо сохранят крайне мягкую политику, либо еще больше ее смягчат. Внимание инвесторов также будет обращено на публикацию руководством ЦБ обновленных прогнозов по инфляции, занятости, росту экономики и динамике процентных ставок в США. Согласно рынку фьючерсов, вероятность ужесточения денежно-кредитной политики ФРС в сентябре составляет 15%. Тем временем, вероятность увеличения ставки в рамках декабрьского заседания оценивается в 48,1%. Сильное сопротивление - $1.1284 (максимум 9 сентября). Важная поддержка - $1.1070 (минимум 9 августа).

Пара GBP/USD торгуется с небольшим понижением, вблизи вчерашнего минимума, ожидая новых катализаторов. Сегодня инвесторы будут ориентироваться на изменение тяги к риску, статданные по Британии, а также итоги заседания ФРС. В фокусе будут августовские отчеты по заимствованиям госсектора. В сентябре новый министр финансов Великобритании Филип Хэммонд намекал, что любые потенциальные меры стимулирования будут довольно умеренными, там как состояние государственных финансов по-прежнему оставляет желать лучшего. Экономисты прогнозируют, что чистые заимствования госсектора за август составят 10,3 млрд фунтов против 1,47 млрд. фунтов в августе. Инвесторы также постараются получить представление о состоянии производственного секторе страны из отчета Конфедерации британской промышленности, который выйдет в четверг. В прошлом месяце, согласно данным CBI, британские производители отметили существенный рост экспортных заказов, благодаря ослаблению фунта после Брекзита. Важное сопротивление - $1.3090 (максимум 19 сентября). Важная поддержка - $1.2863 (минимум 15 августа).

Пара AUD/USD колеблется вблизи уровня открытия ввиду отсутствия значимых драйверов. Определенное влияние оказали данные по Австралии от Westpac. Как стало известно, индекс ведущих опережающих индикаторов в августе остался на прежнем уровне. Значение показателя за предыдущий месяц было пересмотрено с 0.1% до 0.08%. В Westpac отметили, что за последние шесть месяцев темпы роста индикатора стали радовать, показав динамику с минусовых значений еще несколько месяцев назад до положительных сейчас. В целом, положительные темпы роста индекса наблюдаются уже 15 месяцев подряд, однако они оставались ниже общего тренда. В Westpac говорят, что индекс ведущих индикаторов явно сигнализирует, что экономика, скорее всего, покажет прирост около 3% за год. Следующим важным событием для пары станет заседание ФРС. Сейчас участники рынка могут недооценивать шансы на повышение ставки в ближайшие месяцы. но сегодня ЦБ может попытаться сохранить пространство для повышения ставок в декабре. Тем не менее, если рынки будут настроены скептически, доллар, вероятно, умеренно ослабнет. Сильное сопротивление - AUD0.7655 (максимум 9 сентября). Важная поддержка - AUD0.7441 (минимум 13 сентября).

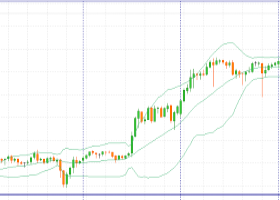

Пара USD/JPY существенно выросла, приблизившись до недельного максимума. Причиной такого ралли были итоги заседания Банка Японии. Сегодня ЦБ Японии оставил ставку по депозитам на уровне -0,1%. Целевой объем покупки государственных облигаций также не изменился (80 трлн иен в год). Вместе с тем, ЦБ ввел целевой уровень для 10-летних процентных ставок с целью усиления борьбы с дефляцией. Эта мера была принята после оценки руководством банка действующих мер. ЦБ заявил, что начнет таргетировать 10-летние ставки, удерживая их около нуля, в рамках новой структуры денежно-кредитной политики, направленной на ускорение инфляции. Банк также заявил, что продолжит проводить программу количественного смягчения, пока инфляция не превысит 2%, усилив тем самым свое намерение продолжать агрессивную мягкую политику. Банк Японии заявил, что может еще больше понизить ставки в рамках дальнейшего смягчения политики. Среди прочих мер он назвал возможное увеличение денежной базы в будущем. Важное сопротивление – Y103.35 (максимум 14 сентября). Сильная поддержка - Y100.06 (минимум 26 августа).

Фондовый рынок

|

Индекс |

Значение |

Изменение |

|

DJIA |

18129.96 |

+0.05% |

|

S&P |

2139.76 |

+0.03% |

|

NASDAQ |

5241.35 |

+0.12% |

|

Nikkei |

16777.29 |

+1.73% |

|

Hang Seng |

23715.11 |

+0.78% |

|

CSI 300 |

3263.73 |

+0.19% |

|

S&P/ASX |

5340.20 |

+0.69% |

Основные фондовые индексы США завершили вчерашние торги с небольшим повышением, поскольку участники рынка проявляли осторожность в преддверии оглашения итогов заседаний центральных банков Японии и США. Вчера акции компаний из сферы здравоохранения показывали одни из лучших результатов при поддержке бумаг биотехнологических компаний. Что касается встречи ФРС, несмотря на лучшие, чем ожидалось данные по инфляции, шансы ужесточения денежно-кредитной политики ФРС в сентябре по-прежнему остаются незначительными. Наиболее вероятным является сохранение ставок на неизменном уровне. В то же время стоит отметить, что сопроводительное заявление регулятора может оказаться достаточно "ястребиным", что повысит шансы ужесточения на следующем расширенном заседании, намеченном на декабрь. Также могут быть несколько улучшены экономические прогнозы. Определенное влияние на ход торгов оказали данные от Министерства торговли, которые показали, что по итогам августа число разрешений, выданных на строительство жилья, неожиданно снизилось. Кроме того, было зафиксировано значительное падение объемов строительства нового жилья, что сигнализирует об осторожности строителей относительно будущего спроса. Согласно данным, с учетом сезонных колебаний число разрешений на строительство уменьшилось на 0,4%, достигнув уровня 1,139 млн. единиц (в перерасчете на годовые темпы). Аналитики ожидали, что количество разрешений вырастет до 1170 тыс. с 1144 тыс. (показатель не пересматривался).

Азиатские фондовые индексы торгуются в зеленой зоне на фоне результатов заседания Банка Японии. Напомним, Банк Японии принял решение сохранить ставку на текущем уровне и оставить без изменений размер денежной базы 80 трлн иен. Котировки на крупнейшей в Азии Токийской фондовой бирже значительно выросли на фоне обвала курса иены к доллару, что выгодно крупным местным компаниям, ориентированным на внешние рынки..

Начало торгов на основных фондовых площадках Европы ожидается позитивным.

Рынок инструментов фиксированной доходности

На текущий момент доходность 10-и летних облигаций США находится на уровне 1,71% (+2 б.п.).

Доходность 10-и летних немецких бондов в данный момент находится на уровне -0,01% (0 б.п.).

Доходность 10-и летних гособлигаций Великобритании удерживается в области 0,80% (-1 б.п.).

Товарные рынки

Фьючерсы на нефть сорта WTI демонстрируют позитивную динамику. На текущий момент ноябрьские фьючерсы котируются по $44.87 за баррель (+1.86%). Цены на нефть возобновили рост на заявлениях, что неформальная встреча ОПЕК в Алжире в конце сентября может стать официальной. “В зависимости от обсуждений перед неофициальной встречей ОПЕК или во время нее члены картеля могут принять решение о том, чтобы сделать ее внеочередным заседанием, поскольку участие в ней примут представители всех 14 членов ОПЕК”, - заявил глава министерства энергетики Алжира Нуреддин Бутерфа. По его словам, предложение нефти на мировом рынке необходимо сократить на 1 млн баррелей в сутки, чтобы сбалансировать рынок и стабилизировать цены. Кроме того, в фокусе оказали данные от Американского института нефти, которые показали, что коммерческие запасы нефти в США на прошлой неделе упали на 7,5 млн баррелей. Запасы дистиллятов в США за неделю выросли на 1,4 млн. баррелей, а запасы запасы бензина снизились на 2,5 млн баррелей. Позднее сегодня свои данные по запасам обнародует Минэнерго США. По прогнозам аналитиков, запасы нефти выросли на 2,25 млн. баррелей, - до 513,05 млн. баррелей.

На текущий момент цены на золото котируются по $1319.50 (+0.10%). Драгметалл немного дорожает, поскольку неопределенность в преддверии заседания ФРС способствует росту спроса на безопасные активы, к которым традиционно относится и золото. Инвесторы будут внимательно прислушиваться к речи председателя Федрезерва Джанет Йеллен в ожидании намеков на то, что центральный банк повысит ставки до конца года. Ряд смешанных экономических показателей и противоречивых слов ключевых разработчиков политики ФРС оставили инвесторов в неведении по поводу времени следующего повышения ставки США. Согласно рынку фьючерсов, вероятность ужесточения денежно-кредитной политики ФРС в сентябре составляет 12%.